- 全力为玩家提供最好玩、最有信誉的百家乐、AG真人娱乐游戏、在线棋牌、现金棋牌等游戏2024年11月16日上海市江桥批发商场策画处分有限公司价钱行情-九游会体育-九游会欧洲杯-九玩游戏中心官网

- 美元USDT等数字货币充值游戏,亚洲最大的线上游戏服务器供应商2024年11月16日中国寿光地利农居品物流园有限公司价钱行情-九游会体育-九游会欧洲杯-九玩游戏中心官网

- 数百名客服为尊贵的客户提供优质的服务。2024年11月16日上海农居品中心批发商场诡计措置有限公司价钱行情-九游会体育-九游会欧洲杯-九玩游戏中心官网

- 数百名客服为尊贵的客户提供优质的服务。收支3.00元/公斤-九游会体育-九游会欧洲杯-九玩游戏中心官网

- 全力为玩家提供最好玩、最有信誉的百家乐、AG真人娱乐游戏、在线棋牌、现金棋牌等游戏当日最高报价18.00元/公斤-九游会体育-九游会欧洲杯-九玩游戏中心官网

你的位置:九游会体育-九游会欧洲杯-九玩游戏中心官网 > 新闻 >

美元USDT等数字货币充值游戏,亚洲最大的线上游戏服务器供应商此次有何不同?》中说起-九游会体育-九游会欧洲杯-九玩游戏中心官网

发布日期:2024-10-24 04:18 点击次数:67

敷陈作家:颜子琦、洪子彦

导读

颤动市利率策略的应用前提——对行情判断为颤动而非熊市

主要不雅点

⚫ 如何看待刻下的债市颤动?

岁首以来,利率“横久必下”,但时有回转。从枢纽期限利率点位来看,2.30%与2.10%是本年以来债市的两大枢纽点位,关于前者而言,10Y国债到期收益率曾在此处无间横盘近3个月(本年3月至6月),是利多身分的累计与金融防风险之间的博弈;关于后者而言,2.10%是计策利率缩短20bp后的新一大阻力位,从表象上来看,利率初度接近该点位时大行出现大额卖债。

刻下债市处于交游的“垃圾工夫”,即“看股作念债”的颤动市,有三大特征:

第一,上周利率以“小碎步”行情靠近枢纽点位,窄幅颤动。其中10Y国债活跃券2400011.IB利率降至2.11%,周内单日波动仅在1-2bp独揽,债市的短期标的并不解确,一方面在,计策刺激下市集预期与风险偏好涵养,但债市仍在恭候基本面等数据印证;另一方面,2.10%是此前债市的枢纽点位,在接频年末止盈容颜影响下,刻下市集艰苦较为充分的增量信息络续向下交游;

第二,此次利率横盘,有何不同?咱们在敷陈《10Y靠近2.10%,此次有何不同?》中说起,债市种种机构在本次利率横盘中“试探性买入”,主要体目下①基金赎回压力减小,由负转正买入;②农商行加入多头行列。上周咱们看到,基金的赎回压力显着减少,利率端扶直先于信用,而在此行情中农商行并未出现传统的“基金买入、农商卖出”的交游行为,其对利率债举座依然增配,期限主要汇注在1Y与10Y。但值得珍惜的是,从周环比的角度看,利率债成交量无间下行,阐扬机构的试探性容颜正在增多,债市艰苦将强的多头。

第三,短期的波动不成幸免,“看股作念债”仍将延续。咱们看到,10月22日债市出现小幅的回调,长端利率上行约3bp,这在本年“慢牛+急跌”的环境下并不萧瑟,短期而言风险偏好增多的环境下,看股作念债的趋势或仍将延续,刻下长端利率的订价天然赔率较低,但络续上行空间也不大。若从股债比价的角度探讨,上证指数已超本年4-5月份的水平,但长债利率可能难超2.30%,原因在于计策利率调降后短端利率下行带动长端的成立价值泄漏。若权益市集进一步扶直,此前无间压缩的超长债利差可能有所走阔。

⚫ 颤动市下,哪些利率策略占优?

咱们曾在敷陈《利率新低的策略搪塞》中说起波段操作+品种采纳是低利率、低波动环境下的两大增厚收益的措施。关于刻下债市而言,咱们提议三种较为占优的利率策略:

一是把执资金面的变化轨则,合理当用杠杆。咱们在敷陈《债市在等的不是某个点位,而是波动》中说起短债在货币计策利好、供给走弱(存单)、需求较强的配景下细目性较高,而利率互换也对节前债市资金面并不悲不雅。从债市杠杆水平看,9月下旬以来债市杠杆率由106.88%攀升至108.46%,刻下处于年内高位,此间的杠杆套息空间照旧被翻开。但仍需珍惜的是,10月仍然靠近资金面的诸多不细目性,如税期延后与后续政府债刊行的短期扰动,此外1YFR007也小幅飞腾至1.72%的水平。

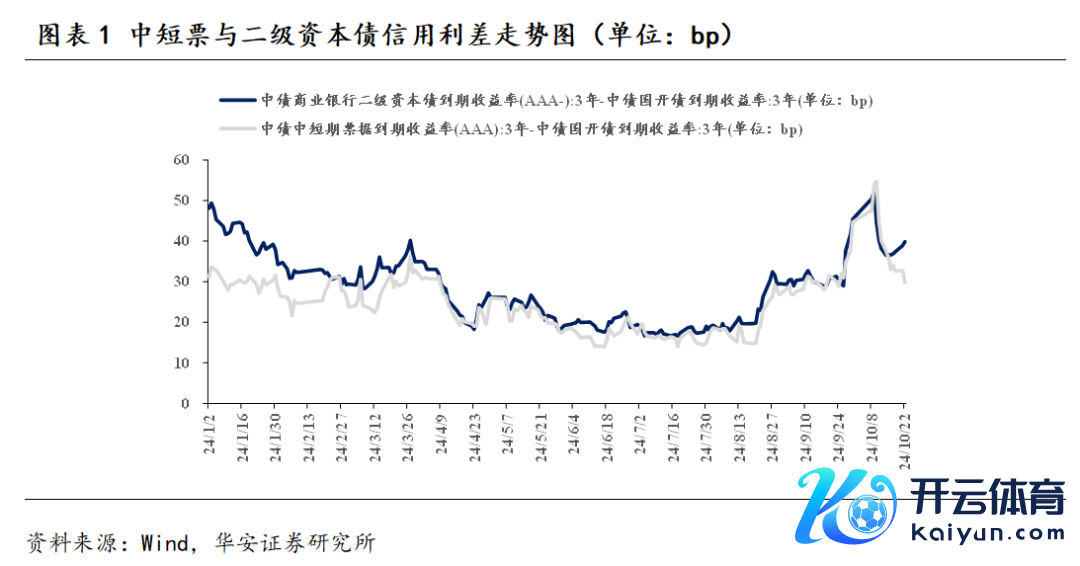

二是博弈信用利差的收窄,刻下信用债、二永债利差空间照旧翻开。对3Y二级本钱债(AAA-)与3Y中短单子(AAA)信用利差进行不雅测,中短票的信用利差照旧扶直至9月24日水平,而二级本钱债利差在上周出现小幅上行,刻下与3Y国开债利差在40bp,位于年内高点。谈判到行情扶直时利率先用信用,可把执信用利差的压缩契机。

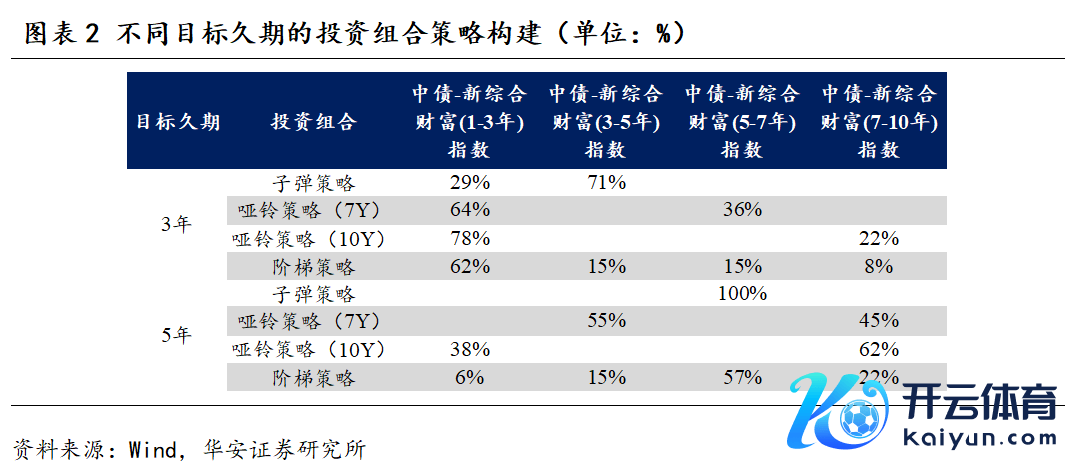

三是合理当用弧线策略合理措置仓位。同样而言弧线策略可分为枪弹、哑铃与蹊径三大类,表面而言在久期一定的情况下,枪弹策略组合到期收益率更高,更适当弧线陡峻化与小幅的平移;而哑铃策略的凸性则相对更高,愈加适当弧线的平坦化与较大的平移。

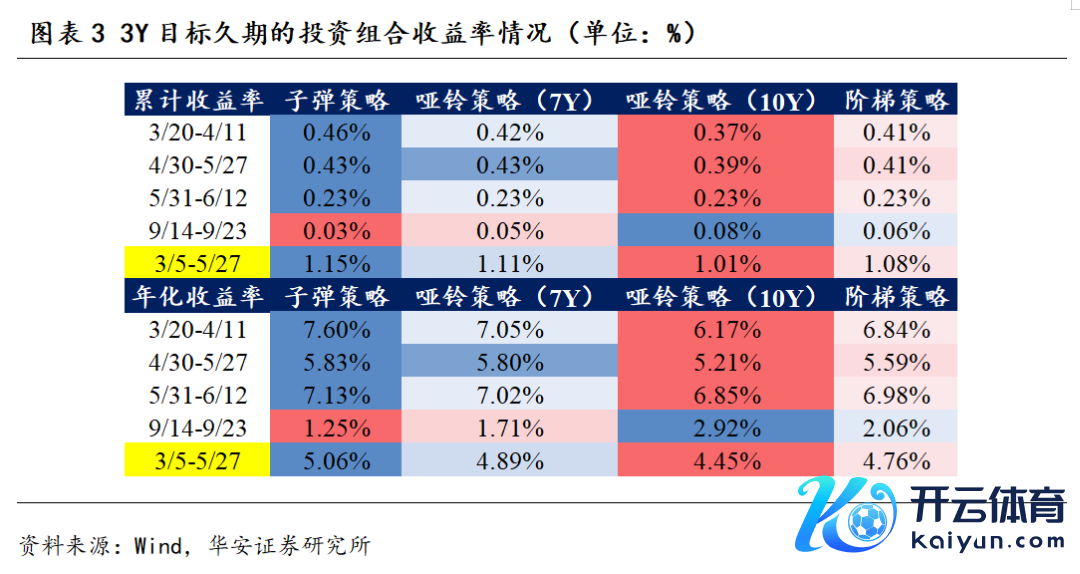

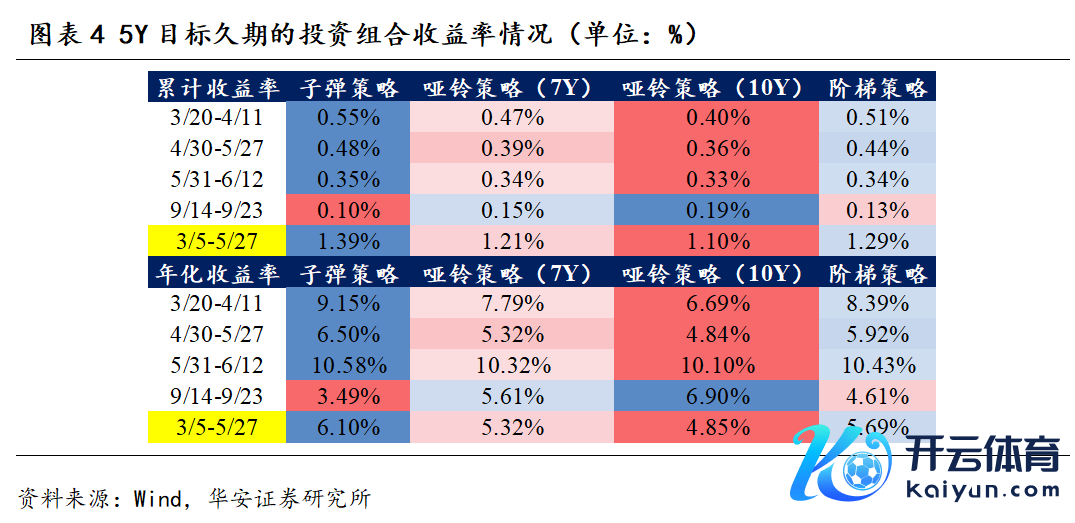

在本年的颤动市中,咱们发现枪弹策略显着占优。当先,咱们以3年与5年动作投资组合久期指标,围绕中债-新详尽金钱分段指数别离构建了4种投资组合策略(枪弹型、哑铃型(短债+5-7Y债券)、哑铃型(短债+7-10Y债券)、蹊径型);其次,中式本年以来债市的4段颤动市小行情(约10-20个交游日)与1段较大颤动市行情(约2个月)进行回测。从收尾来看,岁首以来的颤动市行情中枪弹策略显着占优,阐扬在低利率的环境下,寻找弧线上的凸点并围绕此久期构建枪弹组合是较为适当的投资策略,但也需珍惜部分期限债券由于流动性较差而在回调时出现利率逾额上行的可能。

举座来看,本文主要探讨三种利率窄幅“横盘”走势下增厚投资收益的措施,但投资者关于“颤动”的界说可能有所不同,谈判到刻下利率有所上行,也可采用相对保守的策略进行搪塞。

⚫ 风险教导:

流动性风险,数据统计与索要产生的差错。

本文骨子节选自华安证券接洽所已发布敷陈:《颤动市,哪些利率策略占优?——利率周记(10月第4周)》(发布工夫:20241023),具体分析骨子请详见敷陈。若因对敷陈的摘编等产生歧义,应以敷陈发布当日的完好骨子为准。

分析师:颜子琦 分析师执业编号:S0010522030002

邮箱:yanzq@hazq.com

接洽助理:洪子彦

执业编号:S0010123060036

邮箱:hongziyan@hazq.com

适当性阐扬

《证券期货投资者适当性措置主义》于2017年7月1日起矜重执行,通过本微信订阅号/本账号发布的不雅点和信息仅供华安证券的专科投资者参考,完好的投资不雅点应以华安证券接洽所发布的完好敷陈为准。若您并非华安证券客户中的专科投资者,为适度投资风险,请取消订阅、收受或使用本订阅号/本账号中的任何信息。本订阅号/本账号难以竖立打听权限,若给您形成未便,敬请原谅。我司不会因为体恤、收到或阅读本订阅号/本账号推送骨子而视关联东谈主员为客户。市集有风险,投资需严慎。

分析师声明

本敷陈签字分析师具有中国证券业协会授予的证券投资讨论执业履历,以费事的执业作风、专科审慎的接洽措施,使用正当合规的信息,寂寥、客不雅地出具本敷陈,本敷陈所给与的数据和信息均来自市集公开信息,本东谈主对这些信息的准确性或完好性不作念任何保证,也不保证所包含的信息和建议不会发生任何变更。敷陈中的信息和看法仅供参考。本东谈主畴前不曾与、目下不与、明天也将不会因本敷陈中的具体推选看法或不雅点而径直或障碍收任何模式的抵偿,分析论断不受任何第三方的授意或影响,特此声明。

免责声明

华安证券股份有限公司经中国证券监督措置委员会批准,已具备证券投资讨论业务履历。本敷陈由华安证券股份有限公司在中华东谈主民共和国(不包括香港、澳门、台湾)提供。本敷陈中的信息均起首于合规渠谈,华安证券接洽所尽力准确、可靠,但对这些信息的准确性及完好性均不作念任何保证。在职何情况下,本敷陈中的信息或表述的看法均不组成对任何东谈主的投资建议。在职何情况下,本公司、本公司职工大约关联机构不承诺投资者一定赚钱,不与投资者共享投资收益,也分歧任何东谈主因使用本敷陈中的任何骨子所引致的任何升天负任何包袱。投资者务必珍惜,其据此作念出的任何投资有谋略与本公司、本公司职工大约关联机构无关。华安证券过火所属关联机构可能会持有敷陈中提到的公司所刊行的证券并进行交游,还可能为这些公司提供投资银行管事或其他管事。

本敷陈仅向特定客户传送,未经华安证券接洽所书面授权,本接洽敷陈的任何部分均不得以任何方式制作任何模式的拷贝、复印件或复成品,或再次分发给任何其他东谈主,或以任何侵扰本公司版权的其他方式使用。如欲援用或转载本文骨子,务必纠合华安证券接洽所并得回许可,并需注明出处为华安证券接洽所,且不得对本文进行有悖承诺的援用和点窜。如未经本公司授权,暗里转载大约转发本敷陈,所引起的一切效果及法律包袱由暗里转载或转发者承担。本公司并保留追究其法律包袱的职权。投资评级阐扬

]article_adlist-->以本敷陈发布之日起6个月内,证券(或行业指数)相干于同时关联证券市集代表性指数的涨跌幅动作基准,

A股以沪深300指数为基准;新三板市集以三板成指(针对条约转让标的)或三板作念市指数(针对作念市转让标的)为基准;香港市集以恒生指数为基准;好意思国市集以纳斯达克指数或标普500指数为基准。界说如下:

行业评级体系

增持—明天 6 个月的投资收益率跳动市集基准指数 5%以上; 中性—明天 6 个月的投资收益率与市集基准指数的变动幅度进出-5%至 5%;

减持—明天 6 个月的投资收益率过时市集基准指数 5%以上;

公司评级体系买入—明天6-12个月的投资收益率跳动市集基准指数15%以上;

增持—明天6-12个月的投资收益率跳动市集基准指数5%至15%;

中性—明天6-12个月的投资收益率与市集基准指数的变动幅度进出-5%至5%;

减持—明天6-12个月的投资收益率过时市集基准指数5%至;

卖出—明天6-12个月的投资收益率过时市集基准指数15%以上;

无评级—因无法获取必要的府上,大约公司靠近无法猜测收尾的要紧不细目性事件,大约其他原因,以致无法给出明确的投资评级。

关联敷陈

#利率债#

对本轮债市回调与赎回潮的再想考

如何看待四季度国债刊行缱绻?

债市在等的不是某个点位,而是波动

营业银行配债增量创年内新高

2.04%,债市多空再探讨

#城投债#

探寻信用债投资的“闲隙圈”——信用策略宝典(一)

9月哪些城投商票无间逾期?

城投新增定融延续放量势头

批文结构分化,AA城投由降转增

城投净融出翻新高,年内累计接近冰点

#金融债#

好意思国计策会议分析手册

消金公司债怎样投?

一图看清108家银行债券主力持仓机构

青海36家银行挖掘指南

西藏3家银行挖掘指南

#可转债#

快牛之后,转债市集怎样看?

转债回售全梳理及套利契机分析

转债信用风险订价:风起于青萍之末

大鼓吹转债减持节律放缓

转债市集流动性无间扶直

#机构行为#

债市容颜短期更偏颤动

10Y靠近2.10%,此次有何不同?

债市多头再次总结

债市的“牛市心态”没丢

甘休节前,固收卖方不雅点出现分化

#债市策略#

水穷云起,柳暗花明——2024年可转债中期策略

好意思日欧低利率下,央行调控想路与金融机构投资策略

ABS中期策略:供给缩小&机构增配,ABS投资价值探析

信仰已被充值,趋势还在真切——2024年城投债中期策略

金融主体布局,行业/要求博弈——2024金融债中期投资策略

(转自:债市颜论)美元USDT等数字货币充值游戏,亚洲最大的线上游戏服务器供应商

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP